Im April 2011 eröffnete KION sich mit der Begebung seiner ersten besicherten Unternehmensanleihe den Zugang zum internationalen Kapitalmarkt und verbreiterte so seinen Investorenkreis. Die Anleihe mit einem Gesamtvolumen von € 500 Mio. wurde in einer € 325 Mio. umfassenden fest verzinslichen Tranche und einer € 175 Mio. umfassenden variabel verzinslichen Tranche mit einer Laufzeit bis 2018 begeben und an der Börse in Luxemburg gelistet. Der Kupon beträgt bei der festverzinslichen Tranche (ISIN XS0616432224) 7,875%, bei der variabel verzinslichen Tranche (ISIN XS0616442298) liegt er 425 Basispunkte über dem jeweils aktuellen 3-Monats-EURIBOR; dies entsprach einer durchschnittlichen Verzinsung von 5,0% im Berichtszeitraum.

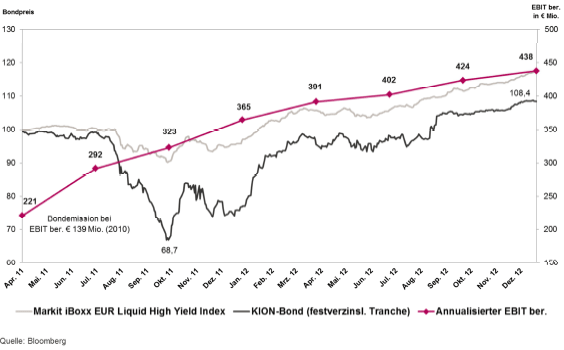

Entwicklung des Bondpreises seit Begebung im April 2011

Nachdem der Markt sich 2011 noch eher verhalten entwickelt hatte, waren Unternehmensanleihen im zurückliegenden Jahr generell wieder sehr gefragt. Auch der Kursverlauf der beiden KION-Tranchen wurde von der positiven Marktentwicklung begünstigt: Die Kurseinbußen des Vorjahres konnten vollständig aufgeholt werden. Damit war der Anstieg 2012 ausgeprägter als beim Vergleichsindex iBoxx, was sicherlich auch daran lag, dass die starke operative Performance von KION – abzulesen am bereinigten Zwölfmonats-EBIT – die Anleihepreise positiv beeinflusste.

Seit der Anleihebegebung hat KION transparente Kommunikationsbeziehungen mit den auf Hochzinsanleihen spezialisierten Finanzanalysten und Investoren aufgebaut und diese als Teil seiner Investor Relations Aktivitäten in die regelmäßige Kapitalmarktkommunikation integriert. Ein wichtiger Bestandteil dabei war auch die Zusammenarbeit mit den Ratingagenturen Standard & Poor’s (S&P) und Moody’s Investors Service (Moody’s), die KION seit der Emission bewerten. Im Jahr 2012 blieben die vergebenen Bonitätsnoten unverändert: Das Rating für die KION Group lag bei B3/stabil (Moody’s) und B/stabil (S&P), die Anleihe bei B2 (Moody’s) und B (S&P).

Im neuen Geschäftsjahr hat Moody’s den Ratingausblick für die KION Group von stabil auf positiv angehoben. Zugleich hat die sehr erfolgreiche Platzierung einer weiteren Unternehmensanleihe das gute Standing von KION bei Anleiheinvestoren bestätigt (s. Nachtragsbericht).